2020年度企业所得税汇算清缴答疑:弥补以前年度亏损如何处理才正确?

阅读数: 24707

2020年度企业所得税汇算清缴正在进行中,“弥补以前年度亏损”是许多企业容易忽略的一个问题。专业税务筹划平台51个税给大家讲一讲。

一、一般情形

一般情况下,企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过五年。

假设A企业2015年亏损(税法口径,下同)100万,2016年亏损50万,2017年盈利20万,2018年盈利70万,2019年盈利50万,2020年亏损30万,2021年盈利20万。

则A企业2015年的亏损可由2016年至2020年的所得弥补,2016年的亏损可由2017年至2021年的所得弥补,在弥补以前年度亏损时,按照“先到期亏损先弥补、同时到期亏损先发生的先弥补”原则处理。

2015年的亏损100万元可由2017年的所得20万、2018年的所得70万及2019年的所得10万弥补。2016年的亏损可由2019年的40万、2021年的10万弥补。

二、特殊情形

弥补亏损相关优惠政策:

1、自 2018 年 1 月 1 日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前 5 个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由 5 年延长至10 年 。

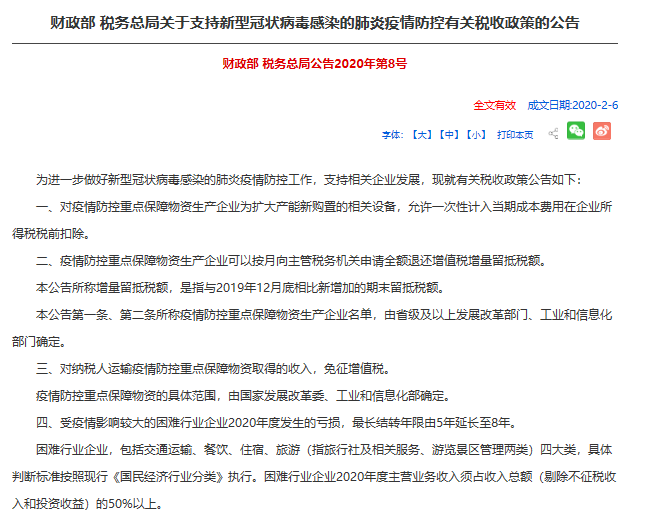

2、受疫情影响较大的困难行业企业,2020年度发生的亏损最长结转年限由5年延长至8年。

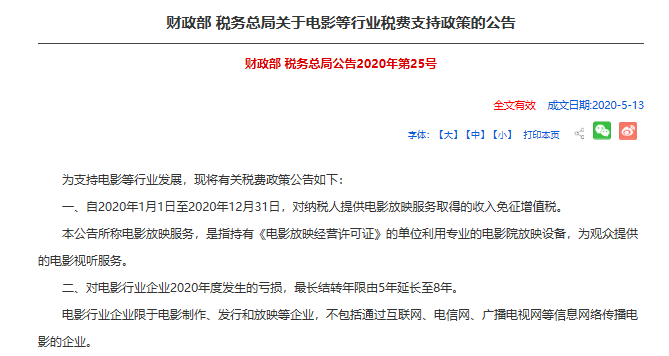

3、对电影行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

4、国家鼓励的线宽小于130纳米(含)的集成电路生产企业,属于国家鼓励的集成电路生产企业清单年度之前5个纳税年度发生的尚未弥补完的亏损,准予向以后年度结转,总结转年限最长不得超过10年。

三、注意事项

1、实行企业所得税核定征收的纳税人,其以前年度应弥补而未弥补的亏损不能在核定征收年度进行弥补;所以,从查账征收改为核定征收的企业一定要注意以前年度可弥补亏损。

2、结转的弥补期内不论盈利还是亏损,都作为实际弥补期计算;

3、企业自开始生产经营的年度,为开始计算企业损益的年度。所以,企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损;

4、以前年度可弥补亏损并不只有在企业所得税汇算清缴时才可以从应纳税所得额中扣除;企业在季度预缴所得税时,可以弥补以前年度亏损。